发布时间:2023-10-06 09:30:00 科技信息部

关注中物联

关注中物联

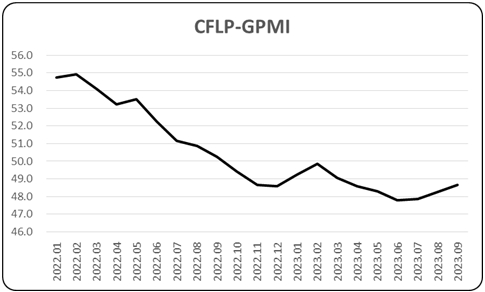

据中国物流与采购联合会发布,2023年9月份全球制造业PMI为48.7%,较上月上升0.4个百分点,连续3个月环比上升。分区域看,亚洲制造业PMI继续在50%以上小幅上升;美洲制造业PMI在50%以下连续3个月上升;非洲制造业PMI在50%以下有所下降,创出自今年4月以来新低;欧洲制造业PMI结束连续7个月环比下降走势,较上月有所上升,但仍在45%左右的较低水平。

全球制造业PMI连续小幅上升,指数水平仍在50%以下,显示三季度以来全球经济呈现持续弱修复态势,恢复力度仍有待提升。9月份,中国和美国制造业的持续回升是推动全球制造业继续修复的主要动力。中国和美国的新出口订单指数虽仍在较低水平,但均呈现连续2个月环比上升走势,显示两个主要经济体出口需求下行压力有缓解迹象,一定程度反映全球经济修复态势继续边际改善。鉴于全球经济的持续修复,经合组织将2023年全球经济增长预期由之前的2.7%上调至3%。

三季度经济的持续修复并未改变全球经济低速增长的整体格局。除了持续面临需求收缩压力和通胀压力外,贸易壁垒的不确定冲击是阻碍全球经济恢复的主要外部影响之一。世界各国应该摒弃对立理念,减少甚至避免贸易摩擦,在行动上走向合作,为全球贸易开展提供更多的便利和合作机会。受疫情冲击的启示,区域内的产业链和供应链强化合作屡屡出现。但强化区域供应链不应该以阻断全球经济合作为前提,而是应在巩固区域合作的基础上继续扩链,形成全球互信的产业链和供应链,以推动全球经济持续复苏。

欧洲制造业降势趋缓,PMI小幅上升

2023年9月份,欧洲制造业PMI为45.1%,较上月上升0.4个百分点,结束连续7个月环比下降走势,但仍连续14个月在50%以下。从主要国家来看,俄罗斯制造业继续保持较快增长,PMI升至54.5%,连续2个月环比上升;德国、英国、意大利和西班牙制造业PMI较上月均有不同程度上升,但均在较低水平,德国制造业PMI仍在40%以下;法国制造业PMI降至45%以下,环比降幅近2个百分点。

综合指数变化,欧洲制造业PMI结束连降走势,较上月上升,但指数仍在较低水平,显示欧洲制造业下降幅度有所收窄,下行压力较上月有所缓解,但仍未摆脱弱势运行态势。基于欧洲持续面临的通胀压力问题,欧洲央行已经将利息加至历史最高水平。从欧洲央行的最新表态看,当前利率水平将持续一段时间,是否改变取决于通胀前景和潜在的通胀动态。9月份,欧元区CPI同比初值为4.3%,为近两年的最低水平,但仍高于欧洲央行的2%的设定目标,只要这个目标不改变,欧洲央行或将继续维持现有利率水平,甚至不排除继续加息的可能。面对当前欧洲的经济现状,欧盟将2023年欧盟经济增长预期从之前的1%下调至0.8%;将欧元区的经济增长预期从之前的1.1%下调至0.8%。

非洲制造业有所下行,PMI较上月降幅较大

2023年9月份,非洲制造业PMI为48.4%,较上月下降1个百分点,未能延续上月环比上升势头。三季度以来,非洲制造业PMI走势不稳,波动明显,且指数水平均未超过50%,显示非洲制造业下行压力有所显现。从主要国家看,尼日利亚制造业增速较上月有所加快,制造业PMI升至51%以上。埃及和南非制造业PMI较上月均有不同程度下降。南非制造业PMI环比降幅尤为明显,指数降至46%以下,环比降幅超过4个百分点。

持续上行的油价导致南非和埃及的通胀压力明显增加,给两国制造业恢复带来不利影响。南非矿产资源和能源部对外证实,受国际原油价格上涨以及南非货币兰特汇率波动等多重因素影响,南非燃油价格从十月份开始将大幅上涨。埃及中央公共动员和统计局数据显示,8月埃及年通胀率从上月的38.2%升至39.7%;城市年通胀率从36.5%升至37.4%,连续三个月创历史新高。

非洲制造业波动源自于其对世界经济的依赖度过高,全球需求收缩、大宗商品的波动以及美元加息对非洲各国的冲击均较为明显。近期,非盟被接纳为二十国集团成员充分体现了非洲已经成为让世界更加重视的重要个区域经济体。在此背景下,非洲各国需要逐步摆脱外部依赖,通过扩大内需和产业转型实现自我发展,增强非洲经济发展韧性和内生动力。

美洲制造业持续恢复,但PMI仍在50%以下

2023年9月份,美洲制造业PMI为48.9%,较上月上升1个百分点,连续3个月环比上升,但仍在50%以下,显示美洲制造业自三季度以来呈现持续恢复走势,但恢复力度相对偏弱。主要国家数据显示,美国制造业PMI环比升幅较为明显,是美洲制造业PMI上升的主要拉动力量;巴西、加拿大和墨西哥制造业PMI较上月均有不同程度下降。

ISM报告显示,三季度以来美国制造业持续恢复。9月份,美国制造业PMI为49%,较上月上升1.4个百分点,连续3个月环比上升,且升幅较上月有所扩大。分项指数变化显示,美国制造业生产和需求较上月均有加快恢复迹象,生产恢复力度仍强于需求。生产指数升至52%以上,新订单指数升至49%以上,环比升幅均超过2个百分点。

美国制造业的持续恢复或将为美联储继续加息提供一定的参考依据。自去年年初,美联储已将实际利率提高了525个基点。联邦基金利率目前处于5.25%至5.5%之间,为2001年以来的最高水平。持续的加息客观上带来了通胀压力的减缓。2023年8月,美国CPI同比上涨3.7%,指数水平要明显低于2022年同期,但高于7月的3.2%的同比涨幅。从环比看,CPI也从7月的0.2%上升至0.6%。当前的CPI水平正在接近美联储2%的通胀目标,在美国制造业持续恢复的预期下,美联储继续加息的可能性依然存在。但当前利率水平对美国经济的困扰也有所显现。一是体现在企业破产数量的增多,持续加息提升了企业的融资成本,企业无力偿还,增加了破产的风险。古根海姆投资公司的报告数据显示,截至2023年8月末,已经有超过450家美国公司申请了破产保护,这个数字已经超过了过去两年破产公司数目的总和。二是消费者信心的下滑。世界大型企业研究会数据显示,9月美国消费者信心指数由108.7下滑至103,创下2020年12月以来最大单月跌幅。

亚洲制造业继续稳中趋升,PMI微幅上升

2023年9月份,亚洲制造业PMI为50.8%,较上月上升0.1个百分点,连续3个月小幅度上升,连续9个月在50%以上,显示亚洲制造业继续稳中趋升。从主要国家看,中国制造业PMI在连续5个月运行在50%以下后回到扩张区间,连续4个月环比上升,显示中国经济恢复态势趋好;印度制造业增速较上月放缓,但仍保持强劲增长,制造业PMI在57%以上;从东盟主要国家看,印尼、泰国、马来西亚和越南制造业PMI较上月均有不同程度下降,菲律宾和新加坡制造业PMI较上月有不同程度上升;韩国和日本制造业PMI较上月一升一降,均在50%以下。

综合指数变化,在中国加快恢复和印度保持强劲增长的带动下,亚洲制造业走势整体平稳。亚洲开发银行近期发布《2023年亚洲发展展望》补充报告持续看好亚太地区发展中经济体,预计亚太地区发展中经济体今年经济增速为4.7%,其中中国经济将增长4.9%。但也要看到,美元加息、需求收缩和通胀压力等问题也同样困扰着亚洲发展中经济体,日韩制造业波动下行的趋势也没有改变。继续转型升级和加强经贸合作是亚洲发展中经济体提升恢复韧性的主要努力方向。

相关阅读

每日 推荐

- 第三届中物联仓储技术大会在湖州召开

- 马增荣:以仓储技术之进,拥抱智慧物流浪潮

- 国家标准委下达1项物流国家标准项目计划及1项外文版计划

- 中国物流与采购联合会第六党支部党员大会在京召开

- 中央社会工作部印发《关于深入贯彻中央八项规定精神 进一步加强全国性行业协会商会作风建设的实施意见》

- 中国物流与采购联合会工会联合会第一届委员会第一次全体会议在京召开

- 中物联2025年第5号公告 《大宗货物电子仓单登记平台基本要求》等团体标准发布

- 2025资源循环与废弃物物流国际标准化大会议程发布

- 中国重要大宗商品市场价格变动情况周报 (251009--251011)

- 马增荣一行赴江苏海晨物流股份有限公司走访调研

- 马增荣出席地上铁2025届创连大会